確定申告は、面倒でもやればお金が戻ってくることがあります!

- 「めんどくさいからやらなくても良い?」

- 「素人がやるのは無理じゃない?」

という疑問をお持ちではありませんか?

そこでこの記事ではそんな確定申告のお悩みを、最近確定申告を終えたばかりの私の観点から解決します。

具体的には

- 確定申告の基礎知識

- 確定申告のやり方

- よくある悩み

の順番にご紹介していきます。

5分くらいで読めますし、確定申告の憂鬱が劇的に改善される可能性が高いので、まずはご一読を!

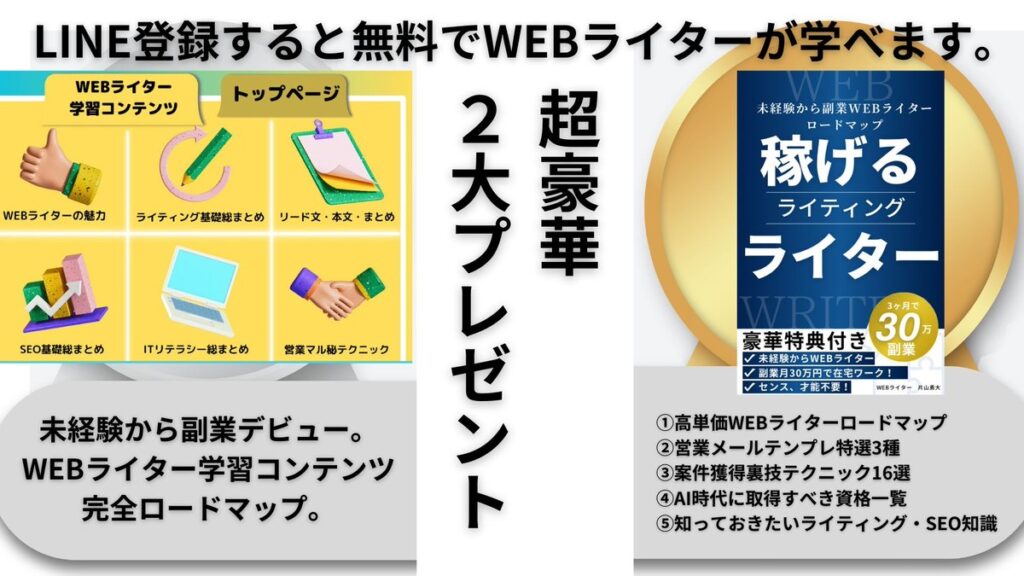

WEBライターで月30万円稼ぎたい方必見!

総文字数60,000の大ボリューム!LINE登録だけでWEBライターの全てがわかる!

編集部

編集部先着200名様限定です!

なくなり次第プレゼントのボタンは消しますので、お早めにどうぞ!

↓クリックで飛べなければ受付終了↓

WEBライター確定申告の基礎知識

確定申告をするか悩んでいる方や、そもそもどういうものなのかよく分からない方へ。

まずは確定申告について知っておきたい基礎知識を紹介します。

確定申告とは

前年1月1日から12月31日までの1年間の所得を申告して所得税などの税金を計算し、清算する手続きです。

申告期間は2月16日から3月15日まで(期日が土日の場合繰り下げとなります)。

期間内に間に合わなかった場合でも、受け取ってもらえるんだな。

国税庁では、

“期限内に確定申告を忘れた場合でも、自分で気が付いたらできるだけ早く申告するようにしてください。この場合は、期限後申告として取り扱われます。”

(引用;国税庁ホームページ『確定申告を忘れたとき』)

とされています。

ただし、申告が遅れた場合延滞税がかかることがあるので注意。なるべく3月15日までに済ませるようにしましょう。

確定申告が必須なWEBライター

| 副業WEBライター | 本業以外の年間所得が20万円を超える人。WEBライター以外にも、副業でアルバイトを掛け持ちしている場合は合算して20万円を超えると確定申告が必要です。 |

| 専業WEBライター | 年間所得が48万円を超える人。理由は納税者の所得が2,400万円以下の場合、受けられる基礎控除額が48万円のため。令和元年以前は38万円でした。 |

所得とは、収入から経費を引いたものです。収入=所得ではないので注意しましょう。

ここで、注意してほしいことがひとつ。

確定申告が必須でなくても、住民税の申告は必要です。

住民税の申告のやり方は各地方自治体によって異なります。住んでいる地域の市役所や市税事務所などに問い合わせてみましょう。

収入が少なくても確定申告した方が良いこともある

副業20万円、専業48万円以下でも確定申告をした方がお得な場合があります。

給料から源泉徴収をされている場合です。源泉徴収とは、給与から税金を天引きされる仕組みのこと。

源泉徴収額から所得税額を引いた数が還付金として戻ってきます。

還付金がどのくらいになるか計算し、お得だと感じた場合は確定申告するのがおすすめです。

確定申告必須の人がしないとどうなる?

確定申告をサボるとどうなるリスクがあるのか解説します。

ペナルティが課せられる

税務調査で無申告が発覚した場合、延滞税などが加算されてしまいます。

「自分ひとりくらいバレないだろう」と思う方も要注意!

WEBライターの場合、自分ではなく取引先に税務調査が入って芋づる式にバレる可能性があることを知っておきましょう。

国民健康保険の金額に関わってくる

国民健康保険の金額は所得によって変わります。

所得によって減額が受けられるはずの国民健康保険が、確定申告をしていないことによって減額されないことがあるので覚えておきましょう。

白色申告or青色申告、どちらを選ぶ?

副業の場合は白色申告、本業の場合は青色申告を選ぶのが一般的です。

白色申告と青色申告、それぞれの特徴を見てみましょう。

| 白色申告の特徴 | 申告が簡単事前申請の必要がない特別控除や赤字の繰り越しが受けられない |

| 青色申告 | 申告書作成に手間がかかる開業届や青色申告承認申請書の準備が必要特別控除(最大65万円)や赤字の繰り越し(3年)ができる家族の給与を経費にできるなど、経費として認められる項目の幅が広い |

まとめると、簡単だけどお得感が低いのが白色申告、手間はかかるけど節税のメリットがあるのが青色申告です。

ただし、青色申告として申請するには事業として成立していることが認められなければいけないので注意しましょう。

副業でもWEBライターの仕事を継続的に続けていきたい方は、開業届を出して事業として成立することを証明できるようにしておくのがおすすめです。

WEBライターの確定申告のやり方

国税庁のホームページを利用し、確定申告を自分で行う場合の具体的なやり方を説明します。

副業WEBライター(白色申告)の場合

副業WEBライターの場合、確定申告は国税庁のスマホアプリでやるのがおすすめ。質問に回答する形式で進んでいくので簡単です。

実際、私は副業WEBライターですが、スマホで20分ほどで確定申告を終えました。

本業の源泉徴収票をカメラで読み取り、自動で数字が入力される形式になっていて、どこに何を入力したら良いのか悩む必要がなく便利。

面倒で時間がかかるイメージだった確定申告がこんなに簡単だったのかと驚きました。

アプリでの具体的なやり方を紹介します。

- 国税庁の確定申告書等作成コーナーを開く

- 作成開始を選択

- 所得税を選択

- 作成する年と提出方法を選ぶ

- 本業の給与とWEBライターの雑所得、その他の所得や控除を受けたい項目を入力する

添付書類が一覧で出てくるので、必要書類と一緒に提出する

本業WEBライター(青色申告)の場合

青色申告の場合、入力する項目が増えます。

しかし、国税庁の決算書・収支内訳書作成コーナーを利用すれば難しい項目には解説がついていてわかりやすくなっています。

- 税庁の確定申告書等作成コーナーを開く

- 作成開始を選択

- 決算書・収支内訳書(+所得税)を選択

- 作成する年と提出方法を選ぶ

- 申告する収入等を選ぶ

- 収支内訳書を作成してから、青色申告決算書を作成する

- 必要書類と一緒に提出する

所得の計算

所得は収入から経費を引いたものです。年間の収入の合計と、経費として計上できるものの合計を出して計算します。

WEBライターが経費として計上できるもの

| 家賃の一部 | 在宅で仕事をしている場合、家賃の一部が経費として計上できます。自宅の何割を仕事のスペースとして利用しているかで金額が変わります。例えば、家賃10万円で、仕事のスペースが5分の1の場合10万円×1/5⁼2万円が経費となります。 |

| 仕事で利用した場所の飲食代 | 打ち合わせで利用したカフェの飲食代や、飲食関係の記事を書くために外食した場合などは経費として計上できます。経費であることを説明できるように、領収書におおまかな内容をメモしておくのがおすすめ。 |

| 書籍や新聞 | 情報収集のために購入したものや、テキストなどが経費となります。 |

| 交通費 | 打ち合わせなど、仕事のために発生した交通費です。 |

| 文房具代 | 情報収集や取材、打ち合わせで使った文房具など。 |

| パソコン周辺機器 | パソコン本体の他、プリンターやインク代など仕事で必要なものとして購入した場合経費となります。 |

| 電気代の一部 | 在宅で仕事をしている場合、電気代の一部も経費となります。家賃と同じように、何分の1が仕事での利用となるのかを計算します。 |

経費として計上できないもの

WEBライターの仕事に関係ないものは経費として計上できないので注意しましょう。経費に認められにくいものの例は以下のとおりです。

- 水道代、ガス代(仕事専用のスペースを借りている場合は経費として計上可能)

- スーツなど衣料品(WEBライターと衣料品が直接関係ないため)

- 購入した食品(仕事の打ち合わせに渡す場合、取引先にプレゼントする場合は経費として可能な場合あり)

経費の計上では、証明書を保存しておく必要があります。

確定申告のときに提出する必要はありません。しかし領収書は7年間保存しておくことが義務付けられているため、経費として計上したものの領収証は必ず保管しましょう。

WEBライターの収入は雑所得or事業所得?

確定申告を進めていくと、所得の区分を選択する箇所が出てきます。

所得は以下の10種類に区分されます。

- 利子所得

- 配当所得

- 不動産所得

- 事業所得

- 給与所得

- 退職所得

- 山林所得

- 譲渡所得

- 一時所得

- 雑所得

それではWEBライターの収入はどの所得に区分されるのでしょうか。

副業WEBライターは雑所得

他の9種類のどれにもあてはまらないものが雑所得となります。

副業での収入は雑所得として白色申告するのが一般的。確定申告で入力する項目が少なく、簡単にできます。

フリーランスWEBライターは事業所得

国税庁によると、事業所得について次のように書かれています。

“事業所得とは、農業、漁業、製造業、卸売業、小売業、サービス業その他の事業を営んでいる人のその事業から生ずる所得をいいます。”

引用;国税庁ホームページ 事業所得の課税のしくみ

つまり、WEBライターを事業として営んでいる場合、その所得は事業所得となります。

副業でも事業所得として認められる場合とは?

事業として成立していることが認められれば、副業でも事業所得として青色申告が可能になります。

認められるためには収入の規模や継続性などを証明する必要があります。

誰でも簡単に認めてもらえるわけではありませんが、事業所得として青色申告することができれば特別控除など節税になるメリットがあるので覚えておきましょう。

確定申告では国民健康保険や国民年金なども忘れずに

確定申告のときには、給与など収入に関することに意識が集中しがち。

しかし、国民健康保険や国民年金、生命保険などの申告も必要です。

特にフリーランスの場合、自分で国保や国民年金に加入している場合も多いです。

確定申告を進めていくと、『支出に関する控除』の項目があります。

申告することでお金が戻ってくるかもしれませんので、入力できるものがないかしっかりチェックしましょう。

WEBライターが確定申告するときに多い悩み

確定申告の時に出やすい悩み3選を紹介します。

還付金はいつ戻ってくる?

国税庁によると、確定申告をしてからだいたい1ヶ月から1ヶ月半との事。

書類で送付するよりも、e-taxで電子申告をした方が早く処理してもらえるそうです。

(国税庁ホームページ 確定申告に多い質問Q36参考)

本業の源泉徴収票をなくしてしまったら?

副業WEBライターが、確定申告をしようとしたら源泉徴収票が見つからないといったことも。

源泉徴収票は税務署などではもらうことができません。

会社の経理担当者に再発行をお願いしましょう。ちなみに、確定申告では源泉徴収票の添付は必要ありません。

内容さえわかれば確定申告はできます。

退職金の確定申告はどうしたら良い?

会社を退職してフリーランスWEBライターになった方など、退職金を受け取っている方もいるかと思います。

実際、私も10年近く務めた会社を退職して退職金を受け取った翌年、パートになり自分で確定申告を行いました。

退職金についての源泉徴収票を受け取っていなかったため、会社に問い合わせたところ「今回の退職金については確定申告の必要がなく、源泉徴収票の使い道がないと判断したため送付しませんでした」とのこと。

国税庁によると、退職金の確定申告が必要かどうかは『職所得の受給に関する申告書』を提出しているかどうかで変わるとのこと。

提出している方は必要なく、している方は必要とされています。

(参考;国税庁ホームページ『退職金と税』より)

副業WEBライターが確定申告なんて無理と感じた時に活用したい相談窓口

自分でやるのは無理かも、と思った時に活用できる相談窓口は以下のとおりです。

ぶっちゃけると、e-taxを使って申請するのは、使いづらい上にGoogle Chromeブラウザが未対応という謎システムでめんどくさいので、民間企業の確定申告ソフトを使うのが「格安」かつ「スムーズ」に進められるので、便利。freeeやマネーフォワードを使うのがベスト。

おすすめは、マネーフォワード確定申告、freee、弥生の確定申告がありますね。

| 国税庁ホームページ | よくある質問が掲載されている他、「チャットボット」ではAIが24時間質問に答えてくれます。 |

| 確定申告会場 | 各市町村に設置される確定申告会場。確定申告の期日が近づくにつれ混雑が予想されます。早めに利用するのがおすすめ。 |

| 税務署の窓口 | 悩みに対して確実な回答がもらえる各地の税務署。確定申告の期間中は混み合う可能性があるので注意。 |

| 確定申告電話相談センター | 所轄の税務署に電話をかけて、音声案内に従って操作することで確定申告電話相談センターに繋がります。 |

| 市町村役場の税務相談窓口 | 市町村役場でも相談に乗ってくれる場合があります。ただし、市町村によっては相談内容が簡易的なもののみとなっている地域もあります。 |

| 会計ソフトのサポート(おすすめ!) | 確定申告対応の会計ソフトを使えば、プランによって電話やメールで相談できることがあります。 会計ソフトを使うときにはどの程度サポートが受けられるかチェックしておきましょう。 |

| 税理士 | 税理士に依頼すると費用はかかりますが、確定申告に悩むことがなくなりWEBライティングの仕事に没頭できます。 |

副業・フリーランスWEBライターの確定申告の注意点を解説します!:まとめ

この記事では、WEBライターの確定申告について解説してきました。本記事のまとめは以下のとおりです。

- 副業WEBライターは20万円、本業WEBライターは48万円以上の所得で確定申告が必須

- 収入が少なくても源泉徴収されている場合は確定申告をした方がお得な場合がある

- 副業WEBライターは白色申告、本業WEBライターは青色申告が一般的。副業でも青色申告が認められる場合もある

- 確定申告は国税庁ホームページの確定申告書作成コーナーでできる

- 困ったときは公的機関で無料相談を活用し、それでも解決しなければ会計ソフトや税理士など有料の相談を検討する

今回は、WEBライターの確定申告についてすべてお伝えさせていただきました。実体験をもとにした、本当に役立つ確定申告ノウハウなので、ぜひ参考にしてください。

.jpg)

-300x169.jpg)

-300x169.jpg)

-300x169.jpg)

-300x169.jpg)

-300x169.jpg)

コメント